广东稳居第一,浙江反超“北上”,这个赛道持续火爆

2023年,赛程过半。

截至6月30日,国内市场投资事件总计达超5,600起,较22年同期下降了24%,披露金额也下降了21%。今年上半年的融资事件和披露金额,与2020年同期接近;但相对于去年四季度来看,前两个季度也确实有一定复苏。

在这个过程中,上半年的创投数据显示出四个趋势:

· 区域上,城市产业集聚现象更为明显,江苏、浙江、四川、安徽等地创投市场较为坚挺,项目获投情况好于全国均值。具体到地级行政单位上,广东地区的珠海、佛山,江苏省的苏锡常和泰州,浙江省以宁波、台州为代表的大部分二三线城市,以及成都、合肥、长沙、西安等地创投市场均有相对较好的势态;

· 行业上,新能源是唯一获投项目增加的产业,风电、电池、光伏、能源管理等各行业项目数量都在增加;先进制造中的新型材料、机器人/自动化、半导体、先进设备受到青睐;其他产业亮点不多,人工智能更多项目的投融资或在收官阶段,上半年数据尚未体现出较大增长;

· 轮次上,种子轮、天使轮早期项目占比从30%提升至了42%,A轮项目占比则下降了6个百分点至36%,B轮及后续轮次也有一定下降;

· 币种上,美元投资出手继续下降。上半年国内披露出的美元投资事件总计139起,同比下降55%,披露金额下降约22%,项目数量增速和金额增速的差异可能说明了国内的美元投资者更关注晚期项目;

结构性的变化一方面体现了投资者对于长期经济的预期好于短期,认为近年创立的企业有可能塑造更优秀的市场结构;一方面也体现了投资者结构本身的变化,近年政府引导基金对于早期项目孵化和引导较为侧重。

而从务实的角度来看,部分创业者可能感觉政府背景投资机构今年的决策周期较去年同期长;但是近期宏观环境有所变化,地方政府和国企集团仍可能是未来相当长一段时间内最值得创业者关注的资金来源。

小饭桌也试图从城市产业聚焦入手,具体来分析下到底 哪些投资者在哪里出手,又投资了哪些行业? 以下是具体的报告内容:

城市产业集聚:哪些投资者,在投什么行业

区域上,广东和江苏仍然稳居获投项目前两名;浙江则超过了北京和上海,成为上半年融资数量规模第三的省市。

而在京沪粤苏浙之外,小饭桌也发现,东南、西南地区的节点性城市上半年获投项目情况也好于全国平均水平。长三角的合肥,西南/中南的成都、重庆、长沙、西安等地,创投市场活跃程度超过了一线城市和全国均值。

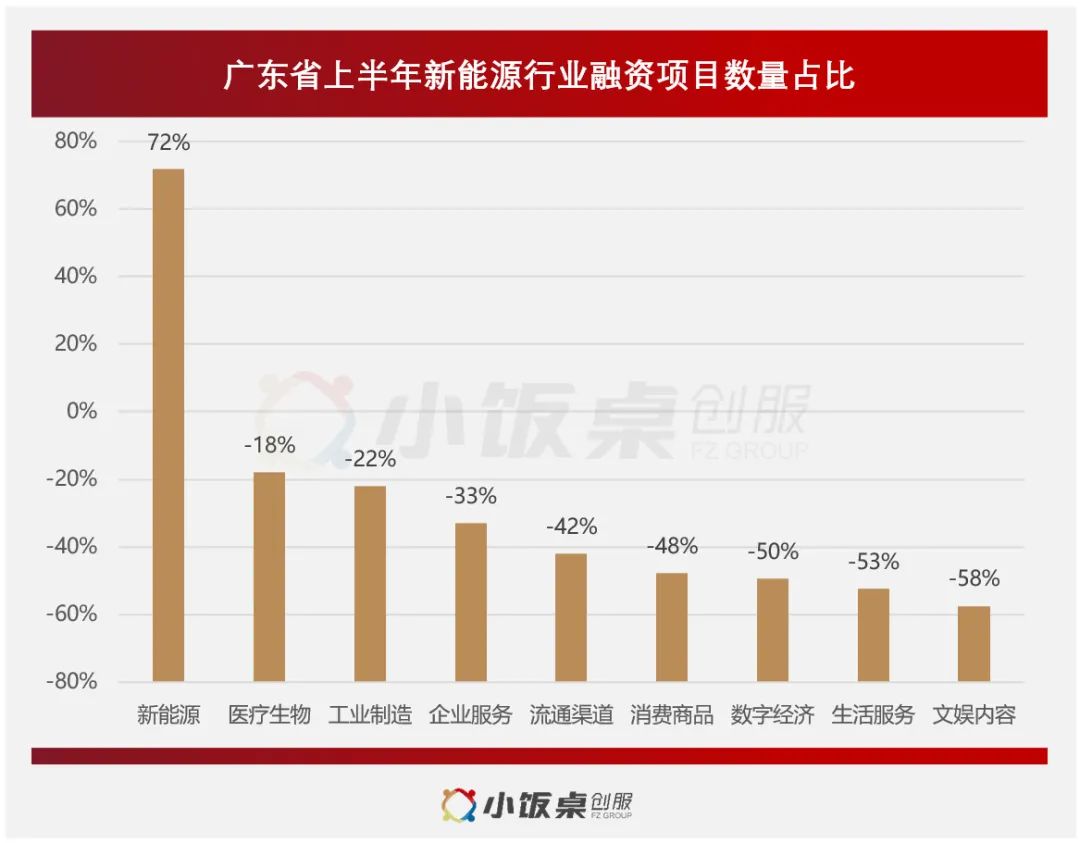

广东

2023年上半年广东省项目融资数量整体下降三分之一,融资数量最多的六个城市仍然是深圳、广州、珠海、佛山、东莞和中山市(六市项目数量总计占广东96%),但分布有所变化,珠海和佛山两市在项目数量和占广东省比重上有所增加。

从重点行业上看,上半年广东省获投项目数量在增加的行业包括:新能源(电池/电池材料、光伏、能源管理为主)、机器人/自动化、工业物联网(软硬件项目皆有融资)等。半导体行业整体融资尚可,融资数量持平略降。

从统计上看,以下投资者在特定地区、特定赛道中上半年出手较多(城市按获投项目数量分先后,投资者不分先后;基于上半年统计数据,篇幅所限未能列出全部投资者):

江苏

江苏省上半年项目数量增长情况好于广东省,且产业向“苏、锡、常、泰”地区转移的势头较为明显;南通和南京融资数量尚可。六城市总计占“江苏十三太保”的92%,较去年同期有所提升。

从行业上看,江苏省上半年获投情况较好的行业主要是新能源、医疗生物和工业制造,其中工业材料和汽车&零部件,风电项目数量略增,光伏与22年同期持平,电池与半导体行业融资数量略降但项目数量和质量仍然较好,其他行业亮点不多。

从统计上看,以下投资者在特定地区、特定赛道中上半年出手较多(城市按获投项目数量分先后,投资者不分先后;基于上半年统计数据,篇幅所限未能列出全部投资者):

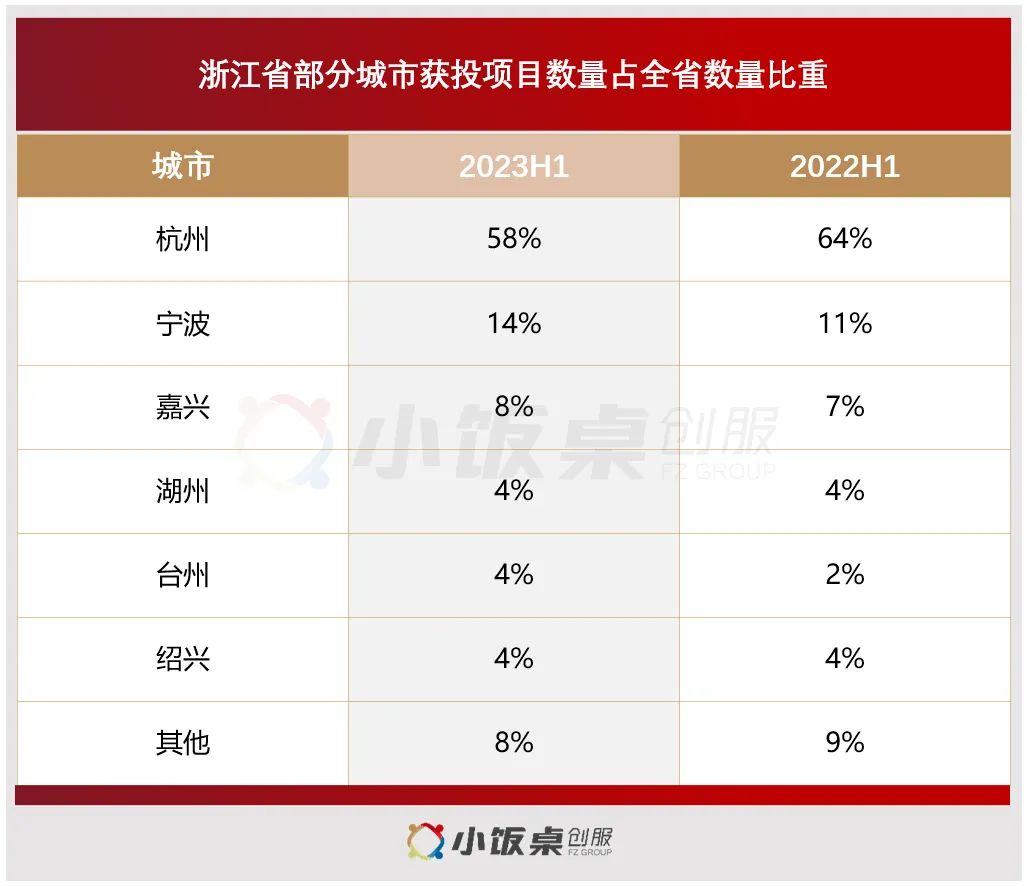

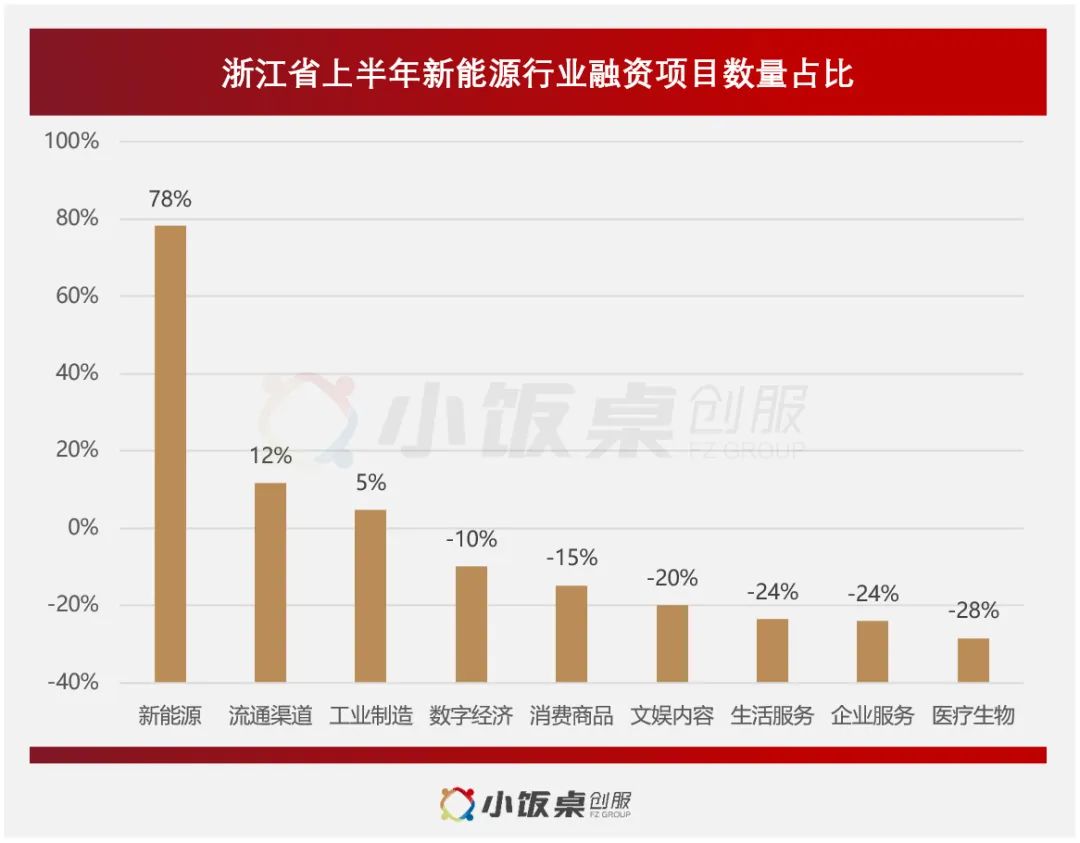

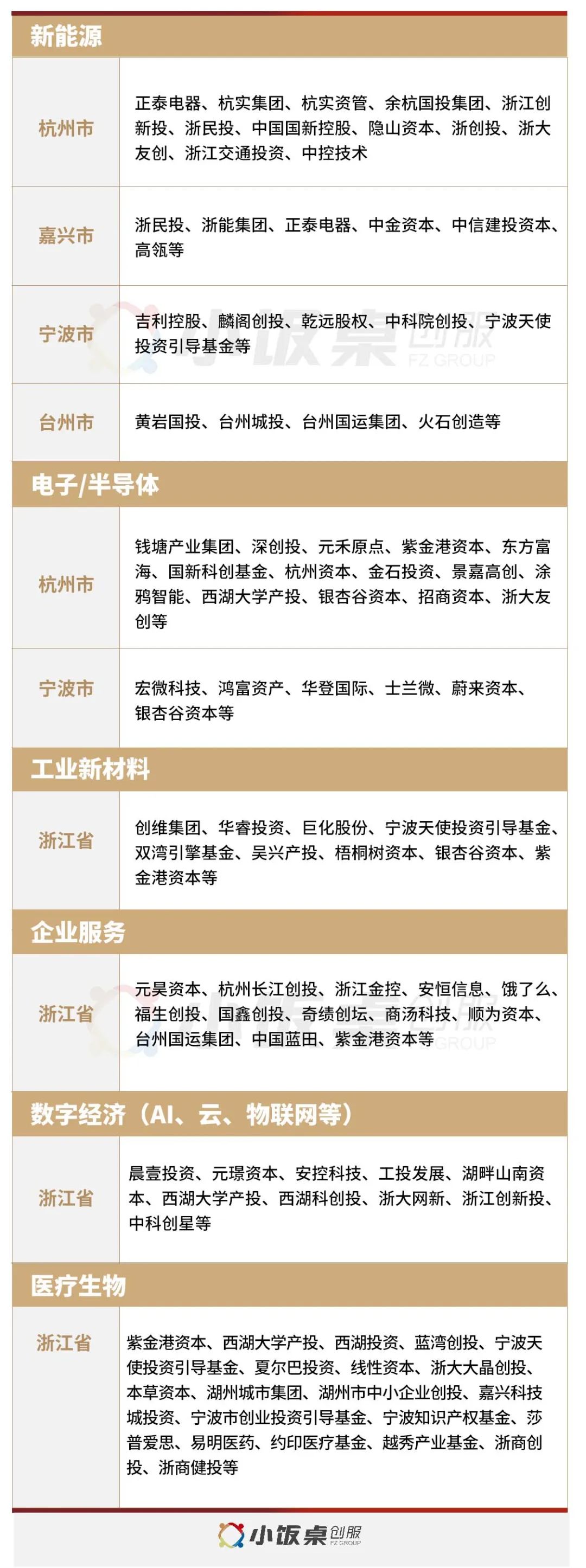

浙江

浙江省23年上半年创投市场表现出较强的外溢效应,宁波和台州是全国少有的项目获投数量增长地区,嘉兴、湖州、绍兴等地项目数量虽有下降,但降幅不大。

分行业看,新能源、商品流通和先进制造是浙江省上半年获投较多的领域。具体赛道上,光伏、电池、能源管理、仓储物流、先进材料和半导体行业项目获投数量均有提升。浙江省传统优势行业的企业服务和数字经济中,工业物联网相关项目数量也有所增加。

从统计上看,以下投资者在特定地区、特定赛道中上半年出手较多(城市按获投项目数量分先后,投资者不分先后;基于上半年统计数据,篇幅所限未能列出全部投资者):

其他地区

对于投资者较为关注的其他城市,从数据中,小饭桌观察到:

· 合肥在当地政府背景基金的推动下,多种先进制造业及其配套数字经济等产业协同发展;

· 成都的电子/半导体行业项目获投情况表现良好,带动当地其他先进制造业同步发展;

· 西安的新材料行业、长沙的综合工业与医疗生物、天津的企业服务、重庆的航空航天等赛道,在今年上半年都获得了投资者青睐。

以下是当地所涉及的重点投资者情况(投资者排序不分先后)。